La tragédie (ou plutôt la farce) de l'impôt minimum sur les bénéfices

Acte I. Le pouvoir des multinationales

Selon le rapport 2020 « Top 200. La croissance de la puissance des multinationales » , préparé par le New Development Model Center, les entreprises multinationales sont au nombre de 320 000 et emploient 130 millions de salariés, soit 4 % de la population active mondiale. Leur chiffre d'affaires est de 132 000 milliards de dollars, avec des bénéfices nets de 7 200 milliards de dollars. 14% de ce chiffre d'affaires est couvert par les 200 premières multinationales.

De nombreuses multinationales ont un chiffre d'affaires supérieur au Produit Intérieur Brut des Etats : dans la comparaison, 42 multinationales figurent dans les 100 premières places (la première à la 25ème place). Mais si la comparaison est faite en tenant compte des revenus des Etats et du chiffre d'affaires, les multinationales présentes dans les cent premières places deviennent 69 (avec la première à la 13e place).

Toujours selon ce rapport, il existe environ 41 000 entreprises cotées en bourse, avec un capital total de 84 000 milliards de dollars, égal au PIB de la planète entière.

Les actionnaires des 10 000 premières de ces sociétés comprennent 41 % d'investisseurs institutionnels (assurances, fonds d'investissement, fonds de pension), 27 % d'actionnariat généralisé, 14 % d'investisseurs publics, 11 % d'entreprises privées et 7 % d'investisseurs individuels.

Les dix premiers investisseurs institutionnels gèrent à eux seuls 57 % du patrimoine financier total, tandis que parmi les investisseurs publics, le capital public chinois se taille la part du lion (57 %).

Comme le montrent les données, nous sommes en présence d'énormes richesses, de plus en plus concentrées dans quelques mains. Mais quelle part de cette richesse revient à la communauté par le biais des impôts ?

Acte II. Le rôle de l'évasion fiscale

Pour réduire la pression fiscale, les multinationales utilisent diverses techniques. Le plus simple est de créer une filiale basée dans un paradis fiscal, dans laquelle déplacer les bénéfices réalisés par les autres sociétés du groupe.

Une autre technique est celle des prix de transfert , qui consiste à réaliser des transactions (prêts, cessions de marques et de brevets ou de services) entre des sociétés dirigées par une société mère basée dans un paradis fiscal.

Aucun pays européen ne fait partie de la soi-disant « liste noire » des paradis fiscaux adoptée par le Conseil de l'Europe. Néanmoins, il ne fait aucun doute que certains États membres de l'UE jouent un rôle central dans le transfert de capitaux vers des juridictions fiscalement privilégiées.

L'un des indices de l'importance de certaines places financières européennes dans le système international d'évasion fiscale est donné par les énormes flux d'investissements directs étrangers qui s'y rendent.

Ceci est confirmé par le "Rapport sur les délits fiscaux et l'évasion fiscale" du Parlement européen, qui souligne que le niveau élevé des investissements étrangers par rapport au PIB en Belgique, à Chypre, en Hongrie, en Irlande, au Luxembourg, à Malte et aux Pays-Bas ne s'explique que partiellement par les activités économiques réelles.

Une partie des investissements étrangers est en effet destinée à des filiales ou « sociétés à but spécifique ». Il s'agit de sociétés « boîtes aux lettres », c'est-à-dire d'entités juridiques sans consistance physique et qui n'exercent aucune activité économique réelle, constituées pour minimiser la charge effective globale des multinationales.

Des exemples frappants sont la Hollande et le Luxembourg (et en troisième ordre l'Irlande). Bien qu'il s'agisse de deux petites nations par leur taille économique et démographique, le Luxembourg et les Pays-Bas attirent plus d'investissements étrangers directs que la Chine.

Globalement, les niveaux d'investissement étranger dans les deux pays européens sont légèrement inférieurs à ceux des États-Unis, la plus grande économie du monde.

Pour se faire une idée, considérons qu'en 2019, le niveau des investissements étrangers entrant aux Pays-Bas était de 4 445 969 millions de dollars, au Luxembourg de 3,422,838 millions de dollars. C'est-à-dire qu'il représentait 4,928% du PIB du Luxembourg et 490% de celui de la Hollande. Des valeurs stratosphériques qui tombent cependant à 185 % et 193 % du PIB lorsque l'on exclut les investissements dans des sociétés à vocation spécifique.

En d'autres termes, jusqu'à 96 % du stock d'investissements étrangers entrant au Luxembourg, 60,6 % de ceux aux Pays-Bas, sont attribuables à des sociétés ad hoc ou « boîtes aux lettres ».

Grâce aux mécanismes illustrés ci-dessus, environ 40 % des profits des multinationales empruntent la voie de l'évasion fiscale : selon l'OCDE elle-même, ce sont près de 800 milliards de dollars qui causent une perte fiscale aux États de 240 milliards.

Pour ne donner qu'un exemple concret, à la lecture des états financiers 2020 d'Amazon, on constate que le siège européen du géant du e-commerce, a atteint 44 milliards de chiffre d'affaires, avec un bond de 12 milliards par rapport à l'année précédente, grâce à l'effondrement dans le commerce de détail causé par le confinement de la pandémie. La "côte" européenne d'Amazon est responsable de toutes les ventes réalisées en Italie, France, Espagne, Allemagne, Hollande, Suède et Pologne, mais le bureau des impôts est situé au Luxembourg, où Amazon a déposé une clôture de compte avec une perte de 1 , 2 milliards (justifiés par des dépenses d'investissement), ce qui, compte tenu de la législation fiscale du Grand-Duché, garantit à la multinationale 56 millions de crédits d'impôt, ainsi qu'une série d'avantages fiscaux supplémentaires. Résultat final : en 2020,

Acte III. Focus sur les plateformes web souples

Aux États-Unis, le 22 décembre 2017, la réforme fiscale « Tax Cuts and Jobs Act » a été votée par l'administration Trump . En ce qui concerne la fiscalité des sociétés américaines, les points centraux de cette réforme sont les suivants :

Réduction permanente du taux de l'impôt sur les sociétés de 35 % à 21 % à compter du 1er janvier 2018

Mise en place d'un nouveau système de fiscalité territoriale [1] et d'une taxe unique (dite « one time transition tax » ou « rapatriement tax ») sur le rapatriement des bénéfices générés et accumulés à l'étranger avant 2018 par les entreprises américaines ( de 15,5% sur la liquidité et de 8% sur les actifs illiquides). L'objectif est d'encourager le rapatriement des capitaux « parqués » à l'étranger

Déductibilité immédiate des dépenses d'investissement limitée aux cinq prochaines années (d'ici fin 2022) pour inciter les entreprises à accélérer leurs décisions en la matière.

Cette réforme est celle actuellement en vigueur. La nouvelle administration Biden a déclaré vouloir le changer en portant le taux d'imposition sur les bénéfices à 27% pour les entreprises américaines. La proposition d'introduire un taux minimum de 15 %, telle que proposée par le G7, risque d'encourager le dumping fiscal à la baisse. C'est un peu comme le jeu des trois tablettes. D'une part, en paroles, on déclare qu'il est scandaleux que les grandes multinationales paient si peu d'impôts, d'autre part, sous prétexte de réduire l'évasion fiscale, dans le sens inverse.

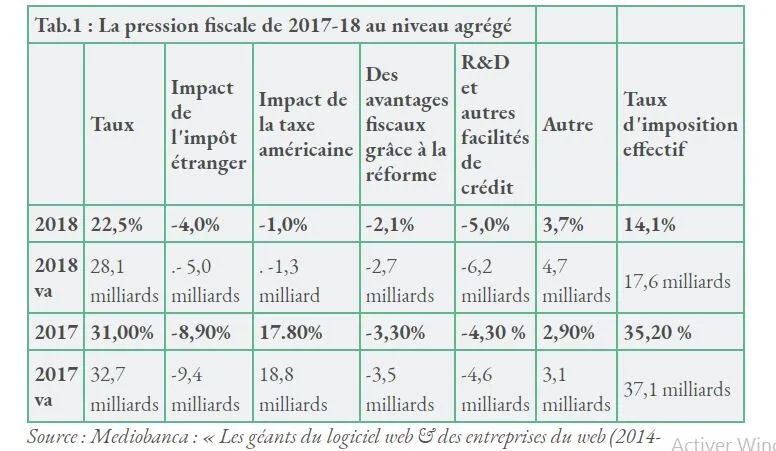

D'après le rapport Mediobanca « Les géants du logiciel web & des entreprises du web (2014-2019) » , en 2018 les effets de cette réforme pour les multinationales WebSoft se traduisent par 1 milliard d'euros d'impôts en moins (contre 18 milliards d'euros d'impôts en plus qu'en 2017), en grande partie en raison des avantages fiscaux liés aux ajustements dans les estimations du calcul de l' impôt transitoire unique

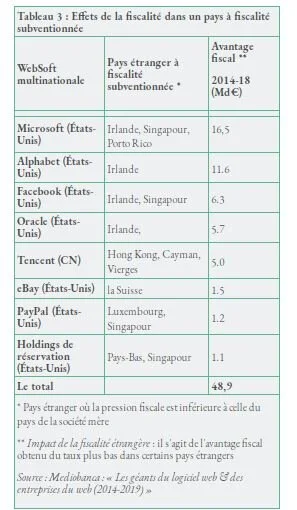

Il faut également considérer qu'en 2018, environ la moitié du bénéfice avant impôt des multinationales WebSoft était imposée dans des pays à fiscalité subventionnée : cela a permis une économie d'impôt cumulée en 2014-18 de près de 49 milliards d'euros (tableau 3).

La fiscalité dans les pays à fiscalité subventionnée combinée à la réforme fiscale américaine, pleinement mise en œuvre dans les rapports annuels 2018 , et les crédits d'impôt sur les dépenses de recherche ont fait qu'en 2018, le taux moyen des multinationales WebSoft était de 14,1%, bien inférieur au taux officiel de 22,5% ( dont : 21 % USA, 25 % Chine, 29 % Allemagne et 31 % Japon) et plus de 20 points de pourcentage inférieur à celui de 2017 (Tab. 1).

Si nous analysons les données, en les désagrégeant pour les principales plateformes actives, l'onglet. 2 nous montre le taux d'imposition effectif sur les bénéfices par rapport au taux officiel. A l'exclusion de SAP, qui opère en Allemagne (et est donc soumis au régime fiscal de ce pays), tous les autres, qu'ils soient américains, chinois ou japonais, présentent une réduction de la pression fiscale allant de 2/3 dans le cas d'Oracle à moins de 10 % en cas de Réservation.

Cette réduction est analysée plus en détail dans le tableau 3. Au cours de la période 2014-2018, environ la moitié du bénéfice avant impôts des plateformes numériques est imposée dans les pays à fiscalité subventionnée, avec une économie fiscale cumulée conséquente de près de 49 milliards d'euros.

Microsoft, Alphabet et Facebook se démarquent en économisant respectivement 16,5 Md€, 11,6 Md€ et 6,3 Md€ en 2014-2018

Sur la période 2014-2018, la fiscalité dans les pays à fiscalité subventionnée s'est traduite par une économie d'impôt cumulée pour Apple de près de 25 milliards d'euros

L'impact de la fiscalité dans les pays à fiscalité subventionnée a entraîné un taux d'imposition effectif de 14,1% qui aurait autrement été de 18,1%

En référence au cas particulier de l'Italie, le rapport Mediobanca analyse les principales plateformes basées en Italie avec des antennes nationales [2] . En 2018, le rapport souligne que seulement 14,0% de la liquidité totale reste en Italie, tandis que, grâce au système de cash pooling , 84,7% affluent vers des pays à fiscalité subventionnée.

Acte IV. Conclusion

Nous avons maintenant quelques outils supplémentaires pour comprendre la nature de cette proposition. D'une part, l'objectif peut être partagé en principe (pensez à une politique budgétaire commune qui élimine le dumping fiscal, objectif avec lequel le G7 financier s'est accordé jusqu'à présent mais qui ne peut difficilement être accepté qu'au niveau du G20), d'autre part d'autre part, sa mise en œuvre ne correspond pas à une augmentation de la fiscalité globale des multinationales. Et de fait, la disposition financière du G7 a été saluée sous les applaudissements par Google, Amazon et Facebook, ou encore par trois des principales multinationales qui devraient subir le virage imposé par les gouvernements dans le sens de la justice fiscale.

Et la raison en est claire : le taux de 15 % n'est que légèrement supérieur à ce que paient les multinationales aujourd'hui dans les pays à fiscalité subventionnée, comme l'Irlande (12,5 %), mais évidemment bien inférieur à ce que paient les multinationales dans tous les autres pays (avec un taux d'imposition moyen de 26 %).

Voici donc le véritable élément historique de l'accord conclu au G7 : contrecarrer l'évasion fiscale, en transformant la planète entière en paradis fiscal pour les multinationales.

C'est comme éliminer la précarité, rendre tout le monde également précaire.

En Italie aujourd'hui, une personne avec un revenu jusqu'à 15 000 euros paie 23% ; avec un revenu jusqu'à 28 000 € paie 3 450 € plus 27 % de la partie excédant 15 000 € ; dont les revenus ne dépassent pas 55 000 euros verse 6 960 euros plus 38 % de la partie excédant 28 000 euros.

Dans quelques années - car l'accord du G7 devra être soumis au G20 puis à l'OCDE - les multinationales qui facturent 523,964 milliards de dollars (Walmart), 280,522 milliards (Amazon), 260,174 milliards (Apple) paieront 15 % sur bénéfices.

Marco Bersani et Andrea Fumagalli

Lire l’article en italien dans la revue Effimera

* * * * *

Notes:

[1] * « Passage d'une fiscalité mondiale à une fiscalité territoriale », ou passage d'une fiscalité mondiale à une fiscalité nationale avec des bénéfices taxés là où ils sont générés. Le changement de méthode d'imposition élimine la commodité de ne pas rapatrier les bénéfices

[2] La liste est la suivante : Amazon City Logistica srl, Amazon Italia Customer Services srl, Amazon Italia Logistica srl, Amazon Italia Services srl, Amazon Italia Transport srl, Amazon Data Services Italy srl, Amazon Online Italy srl, SAP Italia SpA, Microsoft srl, Oracle Italia, Bonprix srl QVC Italia srl, Google Italy srl, Expedia Italy srl, ADP Employer Services Italia SpA, Slesforce.com Italy srl, Booking.com (Italy) srl, Facebook Italy srl, Uber Italy srl Alibaba Italy srl

A propos de la revue Effimera

Éphémère et irréductible - Collectif Éphémère

Effimera est né en 2013, après la fin de l'expérience d'UniNomade 2.0, commencée en 2011. C'est actuellement un collectif « virtuel » composé de plus de 200 personnes interconnectées qui résident dans diverses parties du monde. Un réseau de chercheurs et d'activistes, unis par une pratique de recherche militante qui trouve son origine dans l' opéraïsme italien depuis les Quaderni Rossi des années 1960, jusqu'aux théories les plus récentes sur le capitalisme biocognitif-relationnel. C'est une réalité très composite, ouverte à la discussion et à l'élaboration collective, également à travers l'organisation de séminaires qui représentent des moments de discussion publique et d'auto-formation, adressés à toute personne intéressée à participer.

Effimera porte une attention particulière aux questions relatives à la subjectivité dans la crise, à la précarité, aux féminismes et à la critique des identités, ainsi qu'à l'écologie politique, la bataille pour le revenu et les analyses des biens communs et communs . A la recherche de pratiques et de théories pouvant favoriser un processus d'autonomie et d'exode constitutif pour s'opposer aux cages du capitalisme contemporain.