Taxation forfaitaire des revenus financiers : qui veut gagner des dizaines de milliers d’euros ?

Le nouveau « prélèvement forfaitaire unique » sur les revenus financiers va faire gagner des dizaines de milliers d’euros aux plus aisés, selon notre évaluation. Une mesure lourde de sens politique. L’analyse de Noam Leandri et Louis Maurin, de l’Observatoire des inégalités.

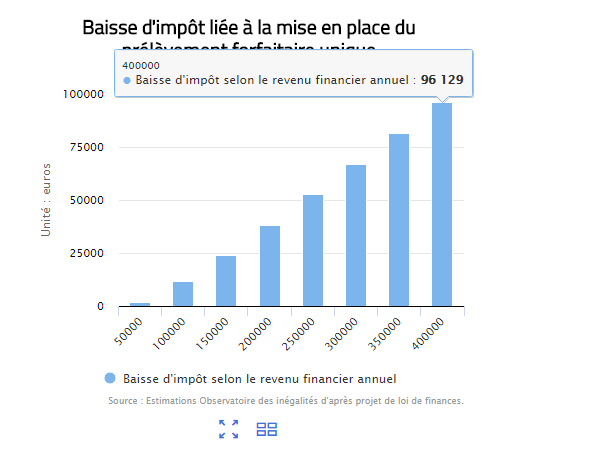

Selon nos estimations, un ménage qui touche 400 000 euros de revenus financiers annuels va bénéficier d’un cadeau fiscal de 96 000 euros sous forme de baisse de son impôt sur le revenu avec le vote du « prélèvement forfaitaire unique ». Les hauts revenus financiers (intérêts d’obligation [1], dividendes [2] ou plus-values des cessions d’actifs financiers [3]) seront imposés à un taux forfaitaire de 30 %, alors qu’ils pouvaient l’être à un niveau atteignant près de 60 % auparavant.

Depuis 2013, les revenus financiers sont – dans leur grande majorité – taxés comme les revenus du travail ou de l’immobilier selon le barème de l’impôt sur le revenu [4]. Le taux d’imposition monte jusqu’à 45 % pour la part des revenus supérieurs à 150 000 euros pour un célibataire. Un prélèvement de 15,5 % s’ajoute pour financer la protection sociale. Demain, selon le projet de loi de finances 2018 (le budget de l’Etat) ce taux d’imposition sera plafonné à 30 %, presque moitié moins qu’auparavant. D’après nos estimations, le gain va de 1 700 euros l’an pour ceux qui perçoivent 50 000 euros de revenus financiers à 96 000 euros pour 400 000 euros de revenus et beaucoup plus pour les revenus encore supérieurs. Les gains sont moindres pour les détenteurs d’actions qui perçoivent des dividendes ou réalisent des plus-values car ceux-ci bénéficient d’une réduction du revenu imposable [5]. Qu’on se rassure : pour 400 000 euros de revenus versés en dividendes, le gain serait de 60 000 euros tout de même.

Ce prélèvement forfaitaire unique fera toutefois quelques perdants : tous ceux qui disposent de revenus imposés au taux inférieur à 30 % (c’est-à-dire des revenus équivalents à environ 40 000 euros annuels pour un célibataire) pourront conserver le régime d’imposition actuel, mais ils seront soumis à une hausse de 1,7 point des prélèvements sociaux (CSG). Les futurs détenteurs d’une assurance-vie de plus de 150 000 euros seront également soumis à ce prélèvement de 30 % alors qu’au bout de huit ans ils ne payaient que 7,5 %.

Les gains que nous dévoilons s’appliquent à une toute petite frange de la population, quelques dizaines de milliers, quelques centaines pour les plus grandes fortunes. Ils vont bénéficier de gains démesurés mais l’étude d’impact jointe au projet de loi de finances (le budget de l’État) est muette sur les bénéficiaires de cette mesure [6]. Aucune simulation n’a été publiée pour les très hauts revenus [7]. Pour partie, ceci résulte de la très grande complexité de ce type de fiscalité, que seuls les fiscalistes, les intéressés et les services des impôts comprennent réellement. Contrairement à la refonte de l’ISF, la mise en place du nouveau prélèvement ne suscite que peu de commentaires, même à l’Assemblée nationale : « Le prélèvement forfaitaire unique, c’est passé comme une lettre à la poste ! », témoigne un député LRM au quotidien Le Monde [8].

Pourquoi se lancer dans une telle opération, qui paraît politiquement suicidaire ? En espérant qu’elle passera incognito ? « La mise en place de l’imposition forfaitaire aura des effets bénéfiques sur l’activité, l’investissement et l’emploi. » indique le projet de budget de l’Etat. Selon le ministère des Finances, ces gains vont relancer la consommation (« lié[e] au surcroît de revenu pour les épargnants ») et surtout l’investissement puisque les rendements sont plus élevés (voir notre encadré). L’expérience montre que les décisions d’investissement des entreprises ne reposent pas essentiellement sur le taux d’imposition mais bien davantage sur l’évolution globale de l’activité, des carnets de commande. De plus, les précédentes baisses d’impôt opérées en masse depuis 2000 n’ont jamais démontré leur efficacité à créer les conditions de la croissance. Sur la consommation, il suffit d’imaginer les nouvelles dépenses de ces ménages qui perçoivent déjà 100 ou 200 000 euros de revenus : à l’évidence, ces gains vont accroître leur épargne et leurs placements financiers bien au-delà de la France.

Puisqu’il ne concerne au fond presque personne, faut-il se soucier de ce prélèvement forfaitaire unique ? Finalement, il ne s’agit que d’un retour à ce qui prévalait avant 2012. Le montant total de ce cadeau représente tout de même près de deux milliards d’euros pour les détenteurs de gros patrimoines, l’équivalent de deux fois le budget consacré par l’État à la jeunesse, à la vie associative et au sport. Surtout, l’ampleur des gains choque au vu de l’état des finances publiques et de la situation sociale difficile de millions de ménages.

Personne ne croit sérieusement aux justifications données pour mettre en place cette mesure et ses répercussions. Les commentateurs font « comme si » les mécanismes économiques décrits pouvaient fonctionner, quand tout prouve l’inverse. Les parlementaires de la nouvelle majorité, en apparence plutôt au centre de l’échiquier politique, devront faire preuve d’un cynisme hors du commun pour voter cette mesure lourde de sens. Chacun de ceux qui voteront le projet de loi porteront la responsabilité de l’ensemble de ces cadeaux et de l’affront qu’ils représentent pour les classes populaires et moyennes.

Cette mesure est l’illustration de l’hypocrisie d’un discours qui met en avant la réussite personnelle par le travail et qui, en pratique, privilégie la rente. Qui taxe davantage le salaire que la spéculation boursière. Qui utilise un système de deux poids, deux mesures : une forme de charité pour les très pauvres (personnes âgées et handicapés) et des gains considérables tout en haut de l’échelle (ceux qui « réussissent »). Cette pratique donne du grain à moudre aux discours populistes qui se focalisent sur les « super-riches » et éludent la nécessité d’un effort équitablement partagé entre les contribuables. Derrière une apparente simplification administrative, le prélèvement forfaitaire unique est l’exemple type de mesure délétère, qui ruine le crédit des majorités politiques, comme avait pu le faire le « pacte de responsabilité [9] » de 2014 ou le « bouclier fiscal » de 2007. Il constitue une bombe politique qui peut entrainer des dégâts bien plus importants que ne le pensent ceux qui la manipulent, dans un pays qui demeure profondément attaché à l’égalité entre les citoyens.

Noam Leandri, vice-président de l’Observatoire des inégalités.

Louis Maurin, directeur de l’Observatoire des inégalités.

Comment le ministère des Finances justifie cette mesure

« La mise en place de l’imposition forfaitaire aura des effets bénéfiques sur l’activité, l’investissement et l’emploi. Ces effets transitent en premier lieu par un canal de demande à court terme, lié au surcroît de revenu pour les épargnants [NDLR : ils vont consommer davantage], et par un canal d’offre [NDLR : l’investissement des entreprises] à moyen-long terme, lié à la baisse du coût du capital induite [NDLR : votre capital vous rapporte davantage, il vous « coûte » moins cher]. La baisse de la taxation du capital se transmet au coût du capital vu des entreprises, ce qui stimule dans un premier temps l’investissement. Par la suite, la baisse du coût du capital permet aux entreprises de gagner en compétitivité [NDLR : elles font plus de profits, la productivité augmente] et de baisser leurs prix, ce qui se traduit par une hausse de l’activité et de l’emploi. » (Évaluation préalable des articles du projet de loi, projet de loi de finances 2018, page 102).

Article publié le 17 octobre 2017 sur le site de l'Observatoire des inégalités, consultable ici sur le site d'origine

Notes

[1] Intérêts d’obligation : ce que reçoivent les personnes qui prêtent de l’argent en souscrivant à des emprunts.

[2] Dividendes : ils constituent la répartition des bénéfices des entreprises à leurs actionnaires.

[3] Gains sur la vente de titres financiers, notamment en actions.

[4] Voir les notes du service des impôts. Ce barème est dit « progressif » car le taux d’imposition augmente avec le revenu.

[5] L’abattement est de 40 % sur les dividendes et d’au moins 50 % pour les plus-values sur les action détenues depuis plus de deux ans.

[6] Lire page 91 et suivantes du document budgétaire d’évaluation.

[7] Pour une évaluation globale lire « Fiscalité du capital mobilier : quel impact du prélèvement forfaitaire unique ? », Policy Brief n° 19, OFCE, 30 juin 2017.

[8] « La fiscalité du capital provoque de vifs débats à l’Assemblée », Le Monde, 13 octobre 2017.

[9] Lire notre article « Pacte de responsabilité, une faute historique de la gauche », Louis Maurin, Observatoire des inégalités, 1er septembre 2014.

Date de première rédaction le 17 octobre 2017.

Consulter la présentation de l'édition 2017 du Rapport sur les inégalités en France